【镁月评】供需持续博弈 镁价相继走稳——3月份镁市场回顾及展望

2022年04月26日 8:44 17832次浏览 来源: 中国有色金属报 分类: 镁市场评论

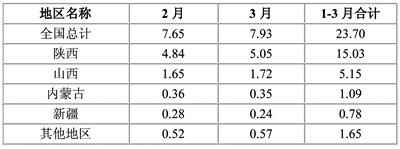

1—3月份中国原镁产量分地区统计情况 (单位:万吨)

1—3月份中国各类镁产品出口统计情况 (单位:万吨、万美元)

数据来源:中国海关

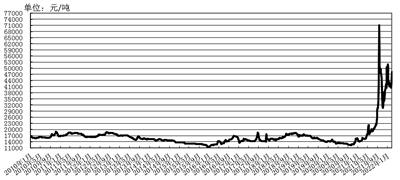

2010年—2022年3月中国原镁现货价格走势图

数据来源:镁业分会

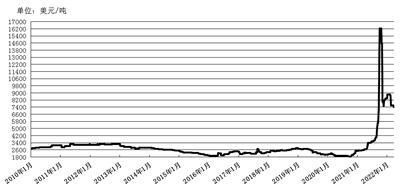

2010年—2022年3月MB原镁报价走势图

数据来源:MB

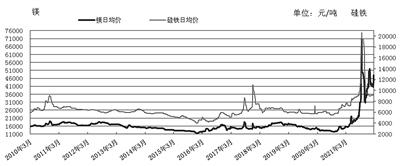

2010年—2022年3月镁和硅铁日均现货价比较图

来源:镁业分会

我国镁表观消费量数据分析

2017年—2022年中国镁市场供需平衡表 (单位:万吨)

数据来源:海关总署、有色协会、镁业分会(*为镁业分会预测值)

市场价格走势回顾及预测

国内价格走势回顾

3月份,国内镁日均价在4万~4.5万元/吨之间波动,月均价41375元/吨,同比上涨165.89%。1—3月份,平均价格43340.91元/吨,同比上涨189.77%。3月初,镁市场颇为平淡,下游需求持续低迷,镁价承压回落,报价基本在4.05万~4.15万元/吨。3月上旬,受环保整改政策持续发酵等因素影响,部分主产区企业考虑到市场或因镁产量的减少,重心向供应方倾斜,报价出现坚挺,镁价短暂上涨至4.4万~4.5万元/吨。然而,下游用户需求延续低迷态势,市场观望氛围浓厚,同时,主产区企业库存压力逐渐加大。3月中旬,报价再度回落至月初的4万元/吨,镁市场也在当前价位小幅盘整运行。3月中旬至3月末,镁价一直平稳运行,下游需求一般,适量补货,工厂库存压力较大,灵活让价出货,市场持续处于供求双方博弈之中。短期而言,在缺乏消息层面支撑情况下,市场还将延续此胶着态势。

截至3月底,山西地区厂商主流报价4.05万~4.1万元/吨,宁夏地区报价4万~4.05万元/吨,陕西地区报价4万~4.05万元/吨。

出口方面,3月份,FOB价格较前期小幅下跌,FOB月均价6823.75美元/吨,同比上涨174.29%。截至3月底,部分厂商、贸易商FOB出口报价6590美元~6720美元/吨。

国际镁市场价格走势回顾

美国市场

3月份,美国市场镁价小幅上调。

据《美国金属周刊》报道,3月份,美国镁锭西方现货价由月初的7美元~8美元/磅上调至中旬的7.25美元~8.25美元/磅,月末价格再次小幅上调,收报7.25美元~8.5美元/磅。美国镁锭交易者进口价由月初的7美元~8美元/磅小幅上涨至7.25美元~8.25美元/磅,月末价格再次上调至7.25美元~8.5美元/磅。美国压铸合金(贸易者)价格由6美元~7美元/磅涨至6.25美元~7美元/磅。

欧洲市场

3月份,欧洲市场相关报价震荡下跌。

3月份,《英国金属导报》(MB)镁锭价格下跌,由3月初的7500美元~7700美元/吨跌至3月下旬的7100美元~7700美元/吨;《美国金属周刊》(MW)的欧洲自由市场3月份价格由月初的7800美元~8500美元/吨连续下调,跌至7100美元~7500美元/吨,月末,价格小幅回升,收报7200美元~7600美元/吨;欧洲战略小金属鹿特丹仓库报价则由7000美元/吨升至7600美元/吨。

后市展望

3月份,镁市场整体走稳,价格在4万元/吨盘整波动,供需双方僵持博弈,工厂惜售心理浓厚,挺价意愿强烈。同时,部分地区受疫情影响,交通受限,工厂出货受阻,部分工厂为促进成交,报价出现松动,市场稳中偏弱。预计4月份,镁价将继续在4万元/吨左右徘徊,下游用户或受疫情影响而谨慎采购,市场有进一步走弱的可能,主产区企业随着库存成本的逐步增加,报价可能松动下调,市场在缺乏利好支撑的情况下,或将延续盘整走弱的态势。

供应方面

据中国有色金属工业协会镁业分会不完全统计,1—3月份,中国共生产原镁约23.7万吨,比去年同期增长约8.77%。其中,陕西地区累计生产约15.03万吨,同比增长2.31%;山西地区累计生产约5.15万吨,同比增长80.70%。

出口方面

1—3月份,中国共出口各类镁产品12.89万吨,同比增长9.61%;累计金额8.77亿美元,同比增长181.1%。其中,镁锭共出口6.92万吨,同比增长16.11%;镁合金共出口3.78万吨,同比增长2.44%;镁粉共出口1.81万吨,同比增长0.56%。

相关行业方面

硅铁市场

3月份,硅铁市场整体呈上涨态势。3月中上旬,原料、期货均上涨并且需求增加,主产区跟涨,硅铁价格上调至9500元/吨左右;3月中旬,期货下行,现货市场走势低迷,硅铁价格小幅下调;3月下旬,硅铁出口表现较好,甘肃省个别地区厂家受疫情影响,运输及硅石采购受阻,硅铁价格总体表现尚有支撑,现货跟随期货报价上调。4月份,钢厂将集中展开生产,北方区域受疫情影响,硅铁需求量或将有所减少,但整体的需求量预计会明显好于前两周。出口方面,成交量略有减少,但海外询单依旧比较多,预计4月初,厂家将会挺价钢招,硅铁现货市场或以稳健为主。

下游市场方面

钢铁市场方面,物联钢铁物流专业委员会最新发布报告,3月份,中国钢铁行业PMI为44.3%,环比下降3个百分点,连续第三个月下滑,同比下降3.6个百分点,钢铁行业增速下降。从分项指数变化来看,3月份,国内疫情多点散发对钢铁行业影响较为明显,钢厂生产有所下滑,市场需求整体收紧,原材料和产成品物流运输压力加大,市场价格上升。预计4月份,市场需求加快释放,钢厂生产趋于回升,成本压力或将持续,带动钢价小幅上涨。

海绵钛市场方面,相关数据表明,3月份,国内海绵钛产量约为1.04万吨,同比下降13.22%,环比增长1.96%。1—3月份,中国海绵钛产量31850吨。3月份,国内海绵钛产量前三产量地区为新疆、河南、四川,分别占国内总产量的21%、17%、17%。

3月份,海绵钛市场成交价格再有小幅提升,受原辅料成本持续上行因素影响,海绵钛企业承压,骨干企业发函上调价格。受俄乌冲突影响,海绵钛进口受限,加之因原料镁锭价格较高,半流程企业开工不足,厂家库存低位,市场整体货源紧张,海绵钛价格上调。随着半流程企业产能逐渐释放,市场供应增加,缓解供应紧张问题,预计4月份海绵钛价格高位持稳运行。

铝市场方面,3月初,长江现货A00铝锭均价为22560元/吨;3月7日,涨到最高点23870元/吨,之后价格迅速大幅下滑,在底部震荡,3月中旬又开始向上攀升。截至3月25日,长江现货A00铝锭均价为22990元/吨,较月初上涨430元/吨,上涨幅度约为1.9%。从整体来看,铝价仍处于震荡调整中,近期国内疫情频发,且分布范围广、传播速度快,给国内运输行业造成干扰。在疫情影响下,国内铝产品运输缓慢,库存在途量加大,主流仓库到货量减少,局部地区已经出现下游加工企业因原料供应受限而减产、停产的情况,市场需求减弱,但后期随着疫情得到有效控制,市场需求量会随之大幅增加,预计二季度铝企继续保持较好盈利水平。

责任编辑:杨一鸣

如需了解更多信息,请登录中国有色网:www.ndarti.com了解更多信息。

中国有色网声明:本网所有内容的版权均属于作者或页面内声明的版权人。

凡注明文章来源为“中国有色金属报”或 “中国有色网”的文章,均为中国有色网原创或者是合作机构授权同意发布的文章。

如需转载,转载方必须与中国有色网( 邮件:cnmn@cnmn.com.cn 或 电话:010-63971479)联系,签署授权协议,取得转载授权;

凡本网注明“来源:“XXX(非中国有色网或非中国有色金属报)”的文章,均转载自其它媒体,转载目的在于传递更多信息,并不构成投资建议,仅供读者参考。

若据本文章操作,所有后果读者自负,中国有色网概不负任何责任。