铁矿石激战背后:业内称美金融大鳄是最终赢家

2010年12月28日 9:59 6020次浏览 来源: 国际金融报 分类: 黑色金属 作者: 黄烨

变局篇

现货价格:搭上过山车

今年年初起,铁矿石现货价格就开始不断飙涨,直至4月,达到每吨200美元高点。值得注意的是,这个价格比2009年最低点时每吨60美元左右的价格高出近3倍。

一位长期跟踪铁矿石谈判的分析人士告诉《国际金融报》记者,一方面,铁矿石供应商通过金融化程度非常高的海运市场不断推涨海运费,进而造成铁矿石到岸价不断上升;另一方面,中国对铁矿石需求的增加也促成涨价;更重要的是,从当时的宏观环境看,全球流动性泛滥苗头初现,影响到了以美元计价的产品。

不过,在高点停留了不到几日,铁矿石现货价格就开始松动。在国内钢价不断下挫及需求相对收紧刺激下,7月,铁矿石现货价格跌至115美元附近,几乎跌回年初水平。

“价格下降注定是暂时的。从历来的经验看,铁矿石供应商不会坐视矿价不断下跌。加之中国市场传统旺季到来,铁矿石价格从低点回暖几成定局。”上述分析人士回忆说,“美国11月量化宽松政策实施,更是矿价上涨的重要推手,尤其是在铁矿石金融属性越来越强的情况下。”

正如其所言,目前,铁矿石现货价格已如矿商所愿“回归正途”。数据显示,市场“风向标”——63.5%的印度粉矿报价已达到每吨180元,创下7个月以来新高。中钢协也宣布,11月进口铁矿石价格上涨50.45%。

“经过节能减排后,我国钢铁行业产能开始释放。预计后期将有一定程度的报复式恢复。据中钢协统计,12月上旬,重点大中型企业生产粗钢1405万吨,比11月下旬小幅增加2.7%。”中商流通生产力促进中心分析师赫荣亮对记者指出,这引发了近期矿价上涨。

“矿价仍有短期上涨动力,国内钢铁产能恢复将增加对矿的需求。另外,印度、澳大利亚等国也将对矿石出口进行限制。”对于未来现货价的走势,赫荣亮预计,“长期看,随着各大矿企产能增长,市场格局将改变。目前,三大矿企均有较大扩产计划。”

近期,有消息称,部分矿业巨头正以“招标”形式推高铁矿石现货价,这值得相关部门和行业协会警惕。

主要矿商:公关补裂缝

去年7月5日,力拓“间谍门”曝出。这让力拓与中国钢企的关系降至“冰点”。但今年,情况发生了改变,力拓开始重新“公关”中国市场。

力拓CEO艾博年频繁访华,不仅加强与中铝的合作,还坦承“愿意与中国企业共同开发资源”。此外,力拓还是上海世博会澳大利亚馆的白金赞助商。

在上海期间,艾博年曾坦承,中铝和力拓的合作,是力拓弥补与中国“裂缝”的重要步骤。艾博年还说,“力拓将更积极主动地与中国的资源类企业及中小钢厂进行沟通。”

力拓在中国的管理层同样加入了新鲜面孔——今年8月,在采矿业浸淫30多年的任滨彦开始担任力拓中国区副总裁一职。“他的加入将壮大上海和北京的团队,同时加强与中国政府和中国企业的沟通。”力拓相关人士曾告诉《国际金融报》记者。业内人士则认为,这是力拓进一步完善中国区销售网络、示好中国的信号之一。

淡水河谷同样积极布局中国市场。继去年在中国市场刊登罗纳尔多的广告并积极赞助上海世博会巴西馆后,淡水河谷在12月8日以预托凭证(HDR)的上市方式在港交所主板进行了第二上市及买卖。这成为全球三大矿业公司中首家到中国上市的企业。淡水河谷还试图在中国建立分销中心,降低海运成本,但没有得到相关部门批准。

“这是巴西伸出的橄榄枝。”赫荣亮认为,“淡水河谷的传统销售市场在西欧,但他一直在努力将触角伸入钢铁消费中心——中国。此次在港上市,不涉及新股发行,没有融资,淡水河谷公司就是为了提升亚洲形象。”

业内人士同时指出,力拓与淡水河谷“公关”中国市场正是为了更好地挖掘中国铁矿石市场的潜力。

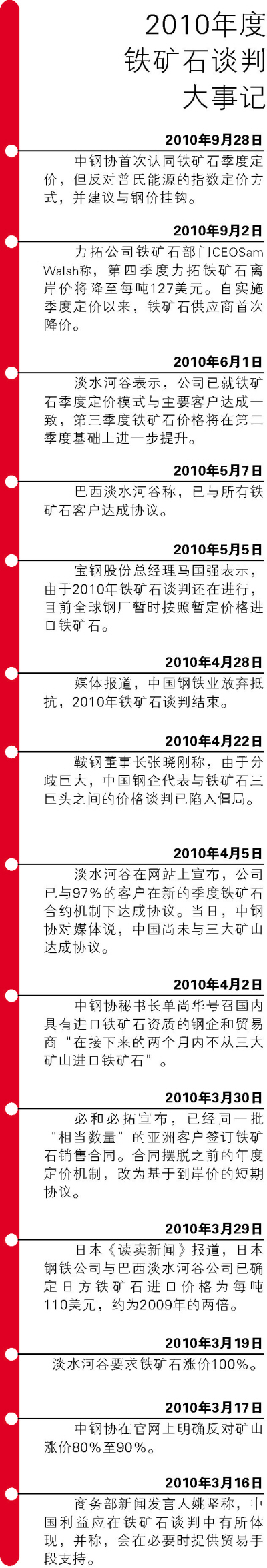

定价机制:长协转季度

在很多分析师看来,今年最大的变化其实是定价机制的改变,即季度定价协议登上历史舞台,打破自1981年以来传统的年度定价机制。

事实上,季度定价协议的改变并非没有先兆。早在2009年铁矿石谈判最焦灼时,就有相关人士预计,未来中国市场的矿价合同可能“半年一签,或每季一签”。今年3月,国际炼焦煤谈判(澳洲矿企与日韩钢企谈判)首次引入季度定价协议,给随后的铁矿石谈判带来强烈的变化预期。

“铁矿石市场变化很大,矿石企业的优势发挥到了极致。经过这一年,矿石市场新秩序已建立,矿石市场的新结构也已形成。”赫荣亮表示,这是定价模式改变背后的另一层意义,“表面上,大家还保留着协议矿,但实际上,已经改变了协议矿占主导位置的面貌。”

对于季度定价协议,中钢协已表示认同。但中钢协不认同的是普氏能源的指数定价方式(中国现货市场价格指数)。普氏能源指数由青岛港65%品位铁矿石到岸价的3个月均价确定价格。对此,中钢协秘书长单尚华质疑,普氏指数采用进口铁矿到岸现货价为指标,现货矿只占中国进口量20%左右,“用少数现货矿的价格确定全球价格没有代表性”。此外,到岸价还涉及变动频繁的海运费。

不过,中国钢企想在短时间内回到传统的定价方式已基本不可能。正如原中方铁矿石谈判首席代表刘永顺指出的,铁矿石指数化是世界大宗商品的发展趋势,“任何国家都挡不住,中国钢铁企业需要适应并深入研究”。

矿石来源:外找加内采

中国钢企的对外依存度也在逐步改变。业内人士告诉记者,今年铁矿石进口总量可能10年来首次下降,对外依存度也可能降到60%以内。

事实上,此前宝钢集团董事长徐乐江曾预测:“今年全年,铁矿石进口量将与去年持平,或最多同比增长1%,整体供需格局不会有明显变化。”

值得注意的是,中国钢企正在不断扩大走出去步伐,获取自己的权益矿,以最大程度降低对外矿的依赖。

目前,武钢等国内大型钢企已经与委内瑞拉、巴西等国的小型铁矿石供应商形成了“中国价格”。

“这至少将在很大程度上缓解钢企成本高涨的压力。”钢铁物流专业委员会副秘书长盛志诚对《国际金融报》记者说。

盛志诚还透露,不止武钢,部分中国钢企已在国外的相关地区获取了品位相对较低的铁矿石矿产资源。“与目前现货市场上170美元的价格相比,这些矿产的成本只有40美元左右。这体现了中国钢企的进步。”盛志诚说。

此外,五矿集团总裁周中枢11月对外表示,随着中国国内找矿成果迅速扩大,国内企业海外找矿的步伐加快及钢铁产业的重组整合,国内铁矿石供需矛盾将逐步缓解。

“近两年,中国国产铁矿石供应能力持续提升,预计未来3至5年,国产铁矿石产量有望超过13亿吨。”周中枢说。

责任编辑:刘征

如需了解更多信息,请登录中国有色网:www.ndarti.com了解更多信息。

中国有色网声明:本网所有内容的版权均属于作者或页面内声明的版权人。

凡注明文章来源为“中国有色金属报”或 “中国有色网”的文章,均为中国有色网原创或者是合作机构授权同意发布的文章。

如需转载,转载方必须与中国有色网( 邮件:cnmn@cnmn.com.cn 或 电话:010-63971479)联系,签署授权协议,取得转载授权;

凡本网注明“来源:“XXX(非中国有色网或非中国有色金属报)”的文章,均转载自其它媒体,转载目的在于传递更多信息,并不构成投资建议,仅供读者参考。

若据本文章操作,所有后果读者自负,中国有色网概不负任何责任。